文/新浪财经意见领袖专栏作家 孙彬彬

摘要:

从城投债投资的角度来看,当下中高等级城投信用利差已压缩至低位,或需考虑一定程度的信用资质下沉,在目前隐性债务化解置换的整体利好预期下,浙江城投债毫无疑问是值得参与甚至下沉的,问题在于信用资质如何下沉?

在详细分析浙江省内11个地级市综合实力的基础上,我们认为:

(1)第一梯队城市杭州和宁波区位优势明显、经济发展活跃、产业优化升级及伴随而来的人口虹吸效应、金融资源亦较为丰富,且广义债务率较低(相比苏南更低);其可积极参与其市本级及区县级平台(尤其是核心产业聚集的区县),而区位相对较差、经济产业发展相对较差的区县需控制久期;

(2)经调整后的第二梯队城市温州、绍兴、嘉兴、台州、金华中,工业产业发展整体较好,经济较为活跃,土地价格相对较高,人口呈现净流入状态,其中温州、嘉兴、台州、金华债务相对规模较低,可积极考虑信用下沉至其区县级平台(其中金华工业近两年工业发展下滑且土地出现流拍,其债务压力较大区县需更为审慎),此外,绍兴债务压力相对较大(且其工业发展近两年有所下滑),对其经济财政实力较弱、债务压力较大的区县需有所区分;

(3)经调整后第三梯队城市为湖州,湖州近年来工业稳健发展,工业产业贡献税收能力较为稳定,但其债务规模相对较高,叠加2019年其土地市场景气度下滑、流拍增多(房价及地价也均较低),且当地金融资源较为匮乏,建议参与市本级平台以及经济财政实力较强+债务压力较小的区县;

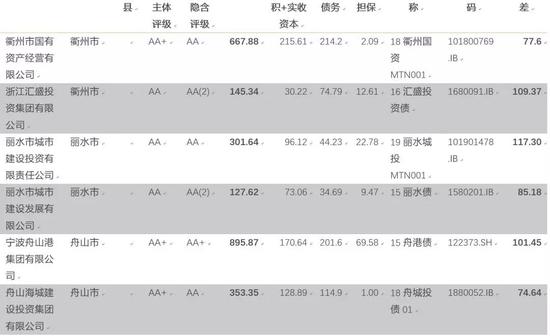

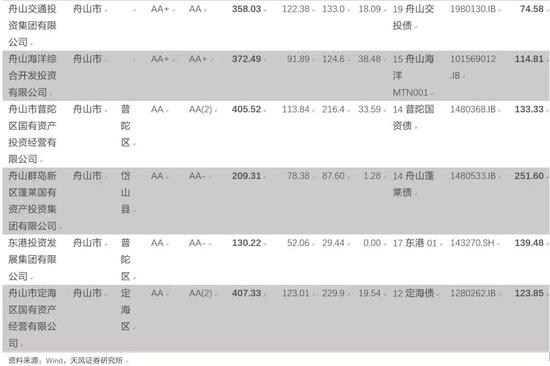

(4)第四梯队城市衢州、丽水、舟山中,衢州和丽水仅有市本级平台且债务压力不大,平台业务较纯,公益性较强(与湖北黄冈鄂州等城市相似),属于值得积极参与的较差地区的核心平台;而舟山发债平台更多,债务压力也更大,市本级平台更为稳健,其区县平台发行企业债较多,其中期限较短且有担保的或可审慎参与。

在本系列报告第一篇中我们对江苏省各地级市城投进行了详细分析,在本文报告中我们将聚焦于浙江省,与江苏有异曲同工之妙:浙江省经济活跃程度较高,城投平台数量众多,存量债规模较大,乃是市场参与首要考虑的区域。但关键还是:对于浙江省内不同地级市乃至其区县的城投,如何看待?如何参与?

本文延续城投债分析框架:首先分拆业务来看,城投平台的偿债来源一部分来自市场:这部分又可区分为准公益性项目(观察本身收入稳定性)和经营性项目(具体分析);另一部分则是来自于政府:城投平台来自政府的收入部分除了对应特定项目的专项收入拨付外,重点观察该区域整体经济财政整体实力。本文从浙江省内各地级市综合实力出发进行分析,进而对其各地级市区域内平台整体信用资质进行评估。

浙江省内各地级市当前整体经济财政债务情况如何?

首先从2018年各地级市经济财政债务数据的静态视角直观来看,依据GDP及财政收入规模综合评估,初步将11个地级市分为四大梯队:第一梯队城市为杭州和宁波;第二梯队城市为温州、绍兴、嘉兴;第三梯队城市为台州、金华、湖州;第四梯队城市为衢州、丽水和舟山。从经济财政债务指标直观来看,梯队内各地级市间存在难以区分的情况:如温州、绍兴与嘉兴;台州和金华;衢州和丽水。甚至部分梯队之间亦难以区分:台州与金华是否更贴近第二梯队城市?下文将结合更多维度的数据指标,聚焦核心:浙江省各地级市城投怎么看?

地方政府财力对于平台偿债的兑付能力涉及两方面:(1)一般公共预算收入(主要关注当地产业税收收入);(2)土地出让收入;那么这两部分收入的源头分别来自哪?我们对此进行分析:

1. 税收角度如何区分?

首先,各地级市税收收入的稳定性来自于当地的产业实力,观察浙江省11个地级市历年税收收入情况,可以看出:第一梯队中,杭州和宁波近年来税收呈快速稳定增长态势,税收规模也在省内处于遥遥领先的状态;第二梯队中,虽然嘉兴GDP规模是最低的,但税收规模却是最高的(且稳定增长),一定程度上反映了嘉兴产业纳税的优势,而绍兴则相对较低;第三梯队中,台州税收呈稳定快速增长态势,且规模高于金华,而湖州税收近年来呈高速增长态势;第五梯队中,衢州与丽水绝对规模以及相对增速不分伯仲,优于舟山。

追根溯源,税收角度重点关注企业税收,我们从各地级市产业布局来看,产业结构合理且产业运行运营稳定的城市的税收具备较强可持续性。

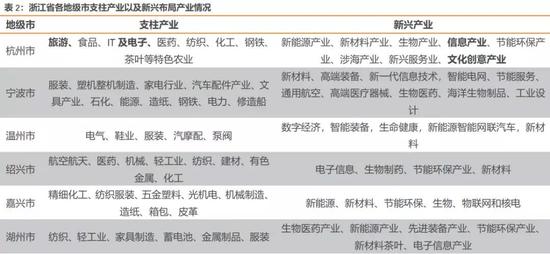

首先,从各地级市产业结构、支柱产业以及当下重点战略布局产业情况来看:

进一步结合产业结构从各地级市工业总产值以及规模以上工业企业利润来看:第一梯队中,近年来宁波工业总产值以及规模以上工业企业利润增长迅速并超过杭州,但杭州第三产业较为发达(尤其是信息产业及文化创意产业),第二产业处于高效能稳定发展。第二梯队中,嘉兴近年来工业发展迅速超过了绍兴,而原本工业基础较好的绍兴近两年来出现了下滑,相比之下温州工业基础相对较差;第三梯队中,台州与湖州工业发展情况较好(绝对规模以及增速均较好),而金华则在近两年出现一定程度的下滑;第四梯队中,衢州工业发展较为稳定,而丽水、舟山近两年来工业产值及规上工业企业利润下滑严重。

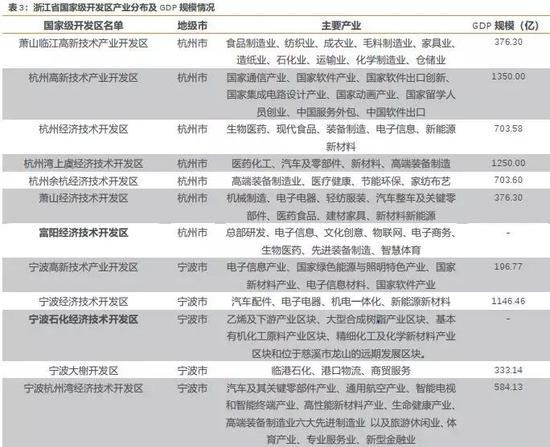

此外,近年来,各地均在积极开展进行园区建设(包括经开区、高新区等),而各园区通过优惠政策、区位优势、政治定位以及产业集中效应吸引着各类优质产业聚集于园区之内,进而较好的形成省内以及地级市的经济增长极。那么从国家级园区以及省级园区数量分布的视角来看,各地级市情况分别如何?

整体来看:第一梯队的杭州及宁波国家级开发区较多,整体产业引入较好;第二梯队中,嘉兴国家级开发区较多,温州则较少;第三、四梯队内横向对比中,湖州、衢州国家级开发区相对较多。结合区域内国家级开发区产业布局及GDP规模来看,开发区经济生产总值与所属区域经济发达程度较为匹配。

进一步,从各地级市国家级经开区内产业发展相关指标(重点关注已开发土地亩均税收以及规上工业亩均增加值)来看:第一梯队中,宁波的国家级经开区已开发土地亩均税收远高于杭州,即园区内产业贡献税收能力较强;第二梯队中,绍兴与嘉兴内国家级经开区规上工业亩均增加值相差不多,但嘉兴的国家级经开区已开发土地亩均税收高于绍兴,整体引入产业创造税收能力较强,而温州则较弱;第三梯队中,台州没有国家级经开区,而湖州的经开区亩均税收略优于金华;第四梯队中,衢州优于丽水,舟山则没有国家级经开区。

另外,从各地级市上市公司情况来看:

(1)杭州、宁波上市公司数量以及总市值远远高于其他梯队城市,其中杭州更是独树一帜,绝对规模和相对证券化率均表现较好;

(2)第二梯队城市中,绍兴市上市公司数量及总市值较高,证券化率也处于省内前列,嘉兴上市公司数量及总市值略低于绍兴,但在省内也处于较高水平,而温州上市公司相对较少,证券化率水平较低;第三梯队中,台州上市公司数量及总市值较高,证券化率水平较高,此外湖州证券化率处于较高水平,金华则相对较低;第四梯队中,整体来看各城市上市公司数量以及总市值都不高,证券化率较低,其中仅衢州相对较优。

2. 区位优势角度如何区分?

城市的经济产业发展及随之而来的人口聚集效应与其地理位置、交通便利程度有很大的关系,经济的发展同样离不开发达的公路、铁路、港口(水路)、航空运输系统。我们通过对浙江省各地级市的区域地理位置、交通发达程度进行分析,以境内公路及高速公路里程数、客运量、货运量等相关指标进行对比:

从各地级市境内公路里程(尤其是高速公路里程数)来看:第一梯队中,杭州陆路交通更为发达,里程数居全省第一;第二梯队中,绍兴的公路里程及高速里程数较高;第三梯队中,台州及金华境内公路里程数相差不大,但台州高速通车里程数更高,而湖州相对较低;第四梯队中,丽水境内公路里程居全省第二,而高速通车里程与衢州相差不大。

境内公路及高速公路里程数量会受到辖区内面积大小的影响,为较好的区分其区位优势,我们进一步观察各地级市公路水路航空的客运量以及货运量情况:

(1)客运量角度来看:第一梯队城市杭州宁波公路客运量水平在省内不算高,这或是受其四通八达的高铁的影响;第二梯队城市中,温州公路客运量显著领先,区域交通枢纽特质明显;第三梯队中,客运主要集中在公路,金华公路客运量高于台州和湖州;第四梯队中衢州高于丽水,舟山则水运客运较为发达。

(2)货运角度来看,第一梯队中宁波公路、水运货运量均处于省内最高水平,杭州公路货运量仅次于宁波,从侧面勾勒出了其作为区域中心城市的产业辐射效应;第二梯队中,温州水运货运量水平较高,而嘉兴公路货运量水平较高;第三梯队中,台州公路水运货运量水平均较高,湖州次之,金华因属内陆没有水运(同时公路货运量相对较低);第四梯队中,衢州公路货运量水平较高,而舟山因港口区位优势,水运货运量水平居全省领先水平。

在现今,高铁对于人口流动以及促进产业落地、经济发展均有重要影响,浙江省内各地级市当前高铁通车情况以及未来高铁站台以及高铁线路规划情况怎么样?

目前而言,浙江省内11个地级市中仅有舟山(地理位置原因有一定影响),没通高铁,其余地级市均有高铁或动车贯通。此外,甬舟铁路已经在规划(联通宁波与舟山),未来对其区域经济及产业落地或在一定程度有所利好。

3. 土地出让收入角度如何区分?

土地出让收入是政府财力兑付城投相关债务的重要来源,也是化解地方政府隐性债务的一大重要方式。浙江省内各地级市当下土地市场情况如何,未来是否能保持景气度?我们对此进行分析:

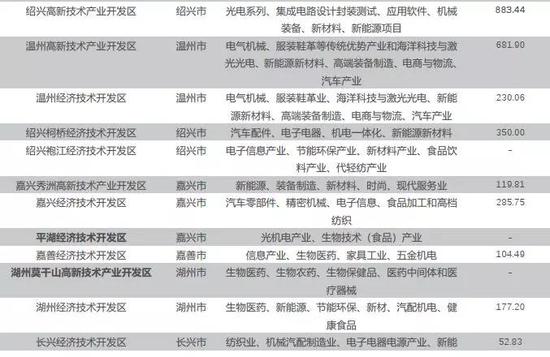

整体来说,2019年全国土地市场成交较2018年有所改善,各地流拍情况有所好转,就浙江省内而言,以土地成交/供应比例来衡量当地土地拍卖的景气程度:在2019.1-11月期间:第一梯队杭州、宁波土地市场仍保持景气;第二梯队中,温州2019年来至今土地市场景气度下滑,出现一定程度土地流拍;第三梯队中,2019年来至今湖州土地市场景气度继续走弱,土地流拍现象严重,而台州则出现较大程度的改善;第四梯队中,舟山土地流拍进一步严重,丽水土地流拍小幅加重,衢州则保持相对稳定。

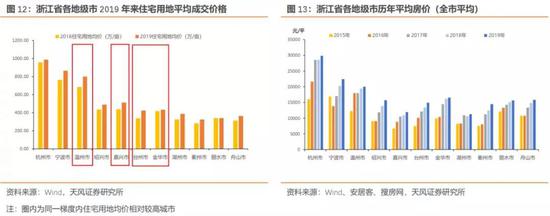

重点观察最能卖出价格的住宅用地,从当下各地级市内(包含区县)住宅用地拍卖地价情况来看:对2019年来至今浙江省内所有成交的住宅用地进行统计梳理,可以看出:第一梯队中杭州、宁波土地价格较高且稳步上升;第二梯队中温州土地价格最高,此外嘉兴略高于绍兴;第三梯队城市中,台州及金华土地价格在400-500万之间,湖州相对较低但价格上升幅度明显;第四梯队城市中,各地级市土地均价相差不大,但从变化上来看,衢州上升较丽水更为明显,或与其产业发展相对较优有关(前文有叙述)。整体来看,住宅用地价格呈上升趋势。

土地市场景气度能够维持的前提是当地房地产市场需求稳定,对比从11个地级市15年以来的房价来看:第一梯队杭州、宁波房价相对较高且增长较快,这得益于当地发达的经济实力以及人口虹吸效应;第二梯队中嘉兴房价相对较低;第三梯队中台州、金华房价相似且增长迅速,湖州相对较低;第四梯队城市房价近年来呈稳步上升趋势,整体相差不大。

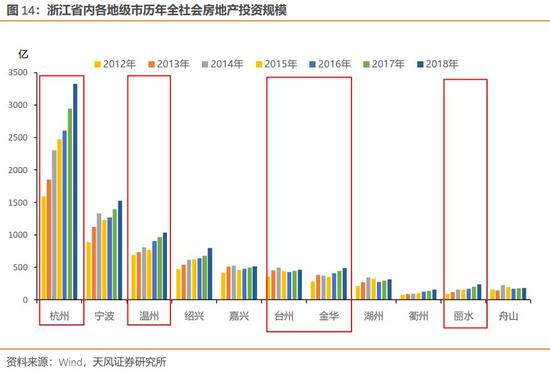

从房地产投资规模来看:第一梯队中杭州房地产投资近年来飞速增长,总投资规模远超其他地级市;第二梯队中嘉兴房地产投资规模相对较低;第三梯队中,台州和金华地产投资规模较大且稳步增长,湖州相对较低(经济体量也相对较低)。第四梯队中,丽水房地产投资规模相对较高,衢州和舟山相对较低。

综上,当下而言,第一梯队杭州与宁波土地以及房地产市场表现较好,这与其经济发展及区位优势分割不开;第二梯队中温州地价及房价均相对较高,历史渊源与区位优势并存,但温州19年土地市场景气度下滑(流拍增多),值得关注;第三梯队中台州与金华的房价、地价以及房地产投资水平较为相近,湖州则相对较低且土地流拍较为严重;第四梯队中,衢州、丽水、舟山三城地价房价较为接近,但2019年丽水土地市场景气度较18年有所下滑,而舟山则是连续两年出现流拍加重的现象。

那么未来而言,各地级市房价以及其影响的土地市场会驶向何方?房价长期来看影响因素还是在人口,我们通过各地级市人口净流入情况(常驻人口-户籍人口来衡量)有一个大致的判断:

整体来看,受省内经济发展较活跃、地理区位较好以及落户政策放宽影响,除衢州、丽水外,浙江省各地级市均处于人口净流入,具体来看:第一梯队中,杭州与宁波历年来呈大规模人口流入状态,人口虹吸效应较强,为当地经济发展提供了源源不断的活力;第二梯队中,嘉兴人口流入规模最大(面积却是省内倒数第二)且近年来呈增长态势,一定程度上反应了城市的产业集聚吸引力,温州则从14年开始人口净流入有所下降;第三梯队中,金华人口净流入规模最大,台州则人口净流入规模较小;第四梯队中,衢州、丽水人口净流出较为严重,这或与其当地经济发展处于省内较低水平有关,相比之下丽水净流出更为严重,衢州净流出人口在逐年减少。

此外,我们再进一步关注两个综合衡量指标来进一步印证:1)酒店平均价格;2)当地金融机构存贷款规模。

各地级市中高档酒店平均价格来看(用携程APP中11.24日数据简单对比):第一梯队中杭州中高档酒店价格显著高于宁波,综合反映了当地整体经济、土地市场情况;第二梯队中,温州>嘉兴>绍兴,但整体差距不大;第三梯队城市中台州与金华中高档酒店价格差不多,略高于湖州;第四梯队中,衢州酒店价格略高于丽水,舟山因旅游因素酒店价格相对较高。整体上来看,酒店价格一定程度可以反映当地的产业发展、经济活跃程度以及人口流动方向。

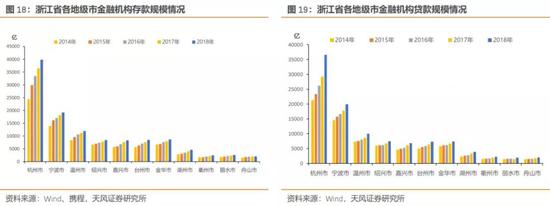

各地级市金融机构存款规模情况来看,主要用以衡量当地金融资源的丰富程度。整体来看,各地级市金融机构存贷款规模表现情况较为一致,并且与当地经济实力较为匹配。具体来看,第一梯队中杭州市金融机构存贷款规模遥遥领先,并且高速增长,宁波金融机构存贷款规模相对较低,且增速较低;此外,其余地级市金融机构存贷款规模与其经济总量情况想应成正比,反应当地金融资源丰富程度的同时,也体现了其当地经济产业实力。

各地级市城投如何参与?

结合上文对各地级市产业基础及企业税收情况、区位优势以及土地和房地产市场的分析,归纳总结:

第一梯队城市中,从企业税收、产业实力的角度来看,杭州第三产业贡献税收能力较强(近年来飞速稳步增长),而宁波则第二产业较为发达,贡献税收能力较强(从规上工业企业利润快速增长来看);土地市场来看,杭州地价房价均优于宁波,但土地市场景气度均较好;当地金融资源来看,杭州亦远优于宁波。

第二梯队城市中,从企业税收、产业实力的角度来看,绍兴及嘉兴规上工业企业利润表现较好(尤其是嘉兴),其工业实力较强,温州则第三产业占比较高;土地市场来看,温州的房价与地价较高,但19年来温州土地市场景气度出现下滑(以土地成交/供应衡量),此外嘉兴的地价次之(但房价较低);当地金融资源来看:温州金融资源最为丰富,绍兴与嘉兴相差不大。

第三梯队城市中,从企业税收、产业实力的角度来看:首先台州与金华税收规模在同一量级(接近第二梯队城市),湖州相对较低,其次台州与湖州规上工业企业利润较高且呈稳定增长态势,工业基础较强,而金华近两年来则出现一定程度下滑;土地市场来看,台州和金华地价及房价相近(与第二梯队城市在同一量级),均高于湖州,并且19年湖州土地流拍较为严重;当地金融资源来看,亦是台州、金华的金融机构存贷款规模处于相同规模量级,优于湖州,更接近绍兴与嘉兴;;

由此从各维度指标来看,台州与金华更接近于第二梯队的温州、绍兴和嘉兴等城市,湖州则单独属于另梯队。即可将温州、绍兴、嘉兴、台州及金华进行横向对比,具体来看:嘉兴、绍兴工业基础较强,台州次之,温州第三产业占比较高,而金华近两年来工业发展有所下滑;土地市场来看,温州>嘉兴>绍兴>台州及金华(仅温州地价高出其他城市的幅度较大,其余地市级差别较小),此外19年温州与金华土地市场景气度出现了下滑;人口流动来看,温州与嘉兴人口净流入规模最大,绍兴与金华次之,台州人口净流入最少;当地金融资源来看,仅温州明显较高,其余地级市相差不大;

第四梯队城市中,从企业税收、产业实力的角度来看:衢州规上工业企业利润较高且稳定增长,工业基础较强,丽水近两年则出现下滑趋势,此外舟山第三产业占比较高(此为贡献税收的重点);土地市场来看,衢州、丽水和舟山地价及房价差别不大,但19年来丽水和舟山土地市场景气度均出现下滑,并且舟山土地流拍更为严重;当地金融资源来看,衢州和丽水金融机构存款规模高于舟山,但金融机构贷款规模三地级市相差不大。

但从城投债投资的角度来看,当下中高等级城投信用利差已压缩至低位,或需考虑一定程度的信用资质下沉,在目前隐性债务化解置换的整体利好预期下,考虑到浙江经济发展的活跃程度,其城投债毫无疑问是值得参与甚至下沉的,问题在于信用资质如何下沉?久期如何把握?

具体来看,我们认为:

(1)第一梯队城市杭州和宁波区位优势明显、经济发展活跃、产业优化升级及伴随而来的人口虹吸效应、金融资源亦较为丰富,且广义债务率较低(相比苏南更低);其可积极参与其市本级及区县级平台(尤其是核心产业聚集的区县),而区位相对较差、经济产业发展相对较差的区县需控制久期;

(2)经调整后的第二梯队城市温州、绍兴、嘉兴、台州、金华中,工业产业发展整体较好,经济较为活跃,土地价格相对较高,人口呈现净流入状态,其中温州、嘉兴、台州、金华债务相对规模较低,可积极考虑信用下沉至其区县级平台(其中金华工业近两年工业发展下滑且土地出现流拍,其债务压力较大区县需更为审慎),此外绍兴债务压力较大(且其工业发展近两年有所下滑),对其经济财政实力较弱、债务压力较大的区县需有所区分;

(3)经调整后第三梯队城市为湖州,湖州近年来工业稳健发展,工业产业贡献税收能力较为稳定,但其债务规模相对较高,叠加2019年其土地市场景气度下滑、流拍增多(房价及地价也均较低),且当地金融资源较为匮乏,建议参与市本级平台以及经济财政实力较强+债务压力较小的区县;

(4)第四梯队城市衢州、丽水、舟山中,衢州和丽水仅有市本级平台且债务压力不大,平台业务较纯,公益性较强(与湖北黄冈鄂州等城市相似),属于值得积极参与的较差地区的核心平台;而舟山发债平台更多,债务压力也更大,市本级平台更为稳健,其区县平台发行企业债较多,其中期限较短且有担保的或可审慎参与。

风险提示

宏观经济、地方政府债务压力、区域及平台打分模型的主观性。

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)